全ての対策は初めと終わりの期限を定めておく事が重要です。

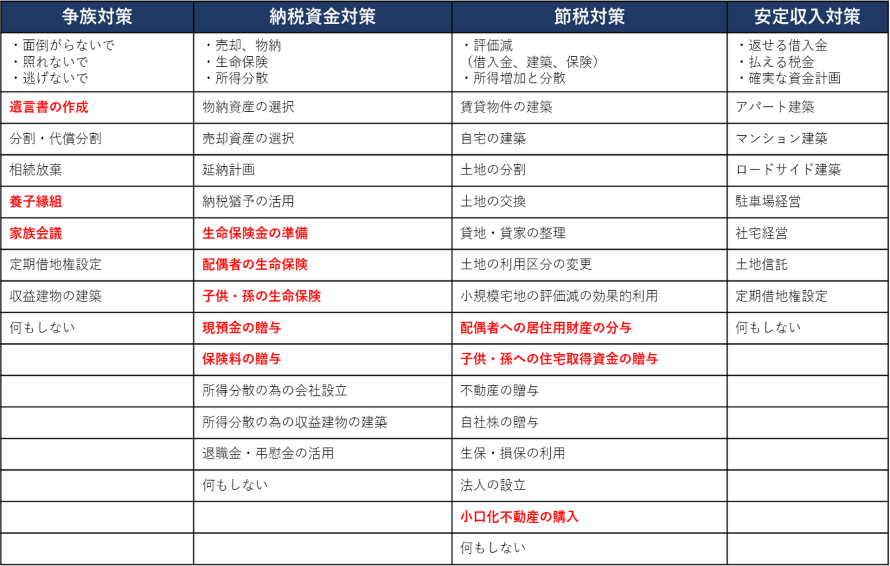

相続対策には

争族対策

納税資金対策

節税対策

安定収入対策

の4つのカテゴリに分類されます。

その中でも「遺言書の作成」「贈与」「認知症対策の家族信託」などがあげられます。

「遺言書の作成」「認知症対策の家族信託」については別のページで説明いたします。

今回は「贈与」についてご説明させていただきます。

生前贈与の鉄則➡証拠の残す

争族対策

納税資金対策

節税対策

安定収入対策

の4つのカテゴリに分類されます。

その中でも「遺言書の作成」「贈与」「認知症対策の家族信託」などがあげられます。

「遺言書の作成」「認知症対策の家族信託」については別のページで説明いたします。

今回は「贈与」についてご説明させていただきます。

生前贈与の鉄則➡証拠の残す

生前贈与をするには?

●贈与はあげる人からもらう人への諾成(片務)契約

必ず贈与契約書を作成する!!(下図参照)

●名義借りか贈与かは証拠で決まる

名義変更や所有権の移転を行い、証拠を残す!!

必ず贈与契約書を作成する!!(下図参照)

●名義借りか贈与かは証拠で決まる

名義変更や所有権の移転を行い、証拠を残す!!

①贈与する人の銀行口座から贈与する現金を引き出し、もらう人の銀行口座へ毎年あげたい時に振り込む。

②もらう人は自己名義の口座を作っておく

(開設申し込みは必ず本人または親権者の自署押印であること)。

③もらった人またはその親権者が通帳、印鑑、証書などを保管する。

届け出印鑑は必ず、贈与者のものとは別にしておく。

④110万円を超える時や精算課税贈与を選択した場合には、必ず贈与税の申告をする。

⑤贈与をする際には贈与契約書を作成し、確実性を高める場合には確定日付をとっておく。

②もらう人は自己名義の口座を作っておく

(開設申し込みは必ず本人または親権者の自署押印であること)。

③もらった人またはその親権者が通帳、印鑑、証書などを保管する。

届け出印鑑は必ず、贈与者のものとは別にしておく。

④110万円を超える時や精算課税贈与を選択した場合には、必ず贈与税の申告をする。

⑤贈与をする際には贈与契約書を作成し、確実性を高める場合には確定日付をとっておく。

名義借り財産に関する判例

名義借り預金の事例【昭和54年7月30日東京地裁判決 等】

被相続人が生前に相続人名義の銀行口座に多額の資金を移動させていた

⇒ただし、

①相続人名義の銀行口座の開設申込書が被相続人の筆跡であった。

②使用している印鑑が被相続人の管理しているものであった。

その口座を実際に管理・運用していたのは被相続人であるため

被相続人の財産として相続税課税!!

名義借り預金の事例【昭和54年7月30日東京地裁判決 等】

被相続人が生前に相続人名義の銀行口座に多額の資金を移動させていた

⇒ただし、

①相続人名義の銀行口座の開設申込書が被相続人の筆跡であった。

②使用している印鑑が被相続人の管理しているものであった。

その口座を実際に管理・運用していたのは被相続人であるため

被相続人の財産として相続税課税!!

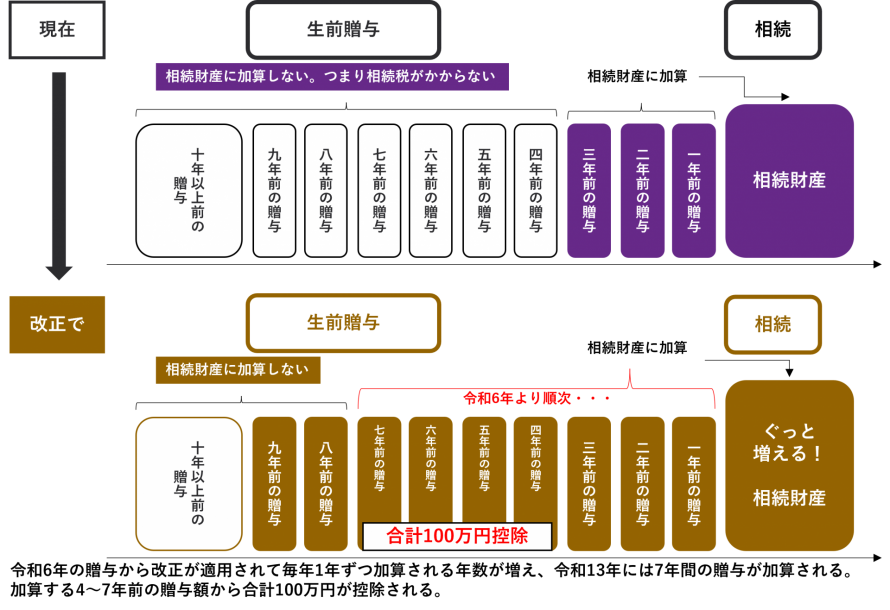

大きく変わる贈与税!

令和6年1月1日以後の贈与により取得する財産に係る相続税又は贈与税について適用する

1.相続時精算課税制度の見直し

2.相続開始前に贈与があった場合の相続税の課税価格への加算期間等についての見直し

令和6年1月1日以後の贈与により取得する財産に係る相続税又は贈与税について適用する

1.相続時精算課税制度の見直し

2.相続開始前に贈与があった場合の相続税の課税価格への加算期間等についての見直し

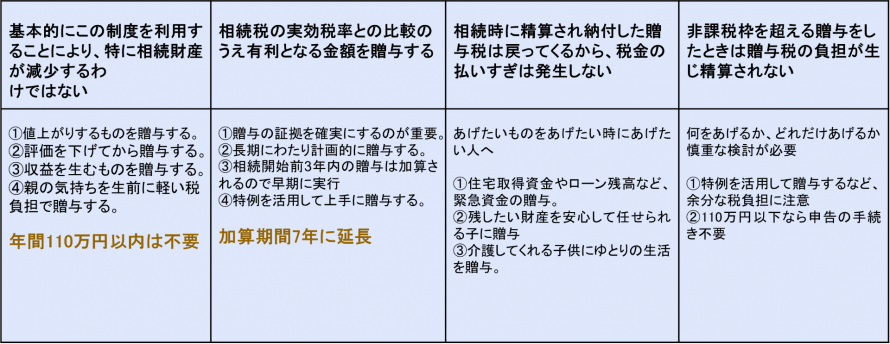

暦年贈与課税制度と相続時精算課税の比較

| 暦年贈与課税制度 |

相続時精算課税制度 | |

| 贈与者 | 誰でも可 | 60歳以上の親(贈与年の1月1日時点) |

| 受贈者 | 誰でも可 | 18歳以上の子・孫 (贈与年の1月1日時点) |

| 届出者 | 不要 | 相続時精算課税選択届出書の提出必要 |

| 控除額 | 基礎控除:年間110万円 |

特別控除:累積2,500万円、 基礎控除:年間110万円 |

| 贈与税の申告 | 年間110万円以内は不要 |

年間110万円以内は不要 |

| 税率 | 10%~55%の超過累進税率 |

一律20% |

| 相続財産に加算する期間 | 3年→7年に延長 |

選択後の全期間 |

| 贈与者の相続時 | 基礎控除部分(年間110万円まで)も 相続財産に加算する |

基礎控除部分(年間110万円まで)は 相続財産に加算しない |

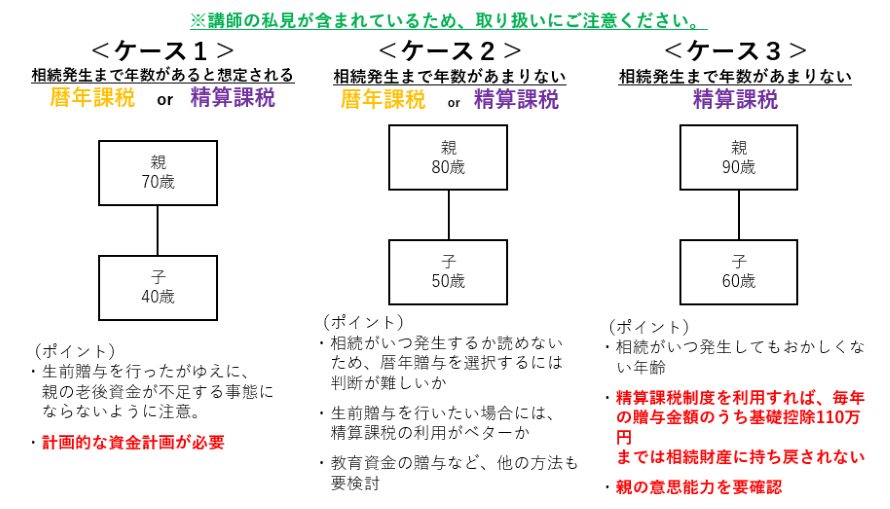

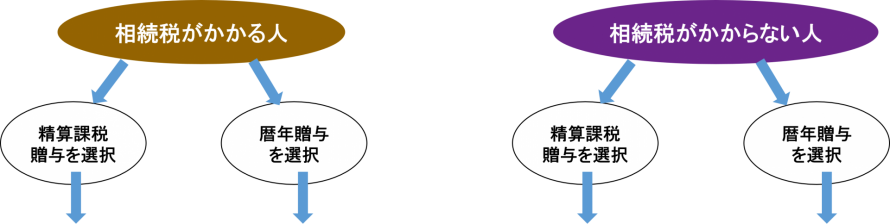

精算課税贈与と暦年贈与との選択のポイントとは?

令和6年から大改正!今なら間に合う暦年贈与

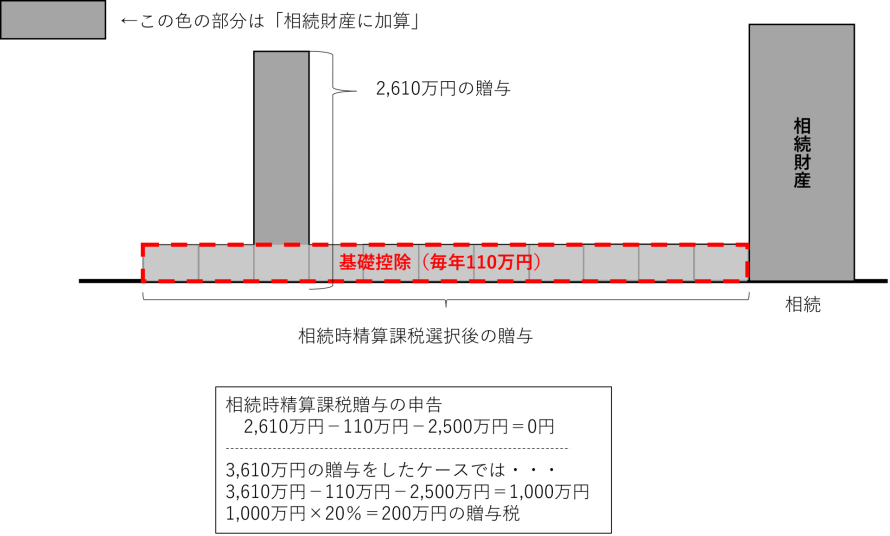

相続時精算課税贈与でこんな節税が!

・生前贈与を検討する場合、生前贈与加算の対象とならないようにするためには、早期の贈与実行が望ましい

・生前贈与加算の対象者は、相続・遺贈や生命保険受取人として財産を取得した人であるため、孫など生前贈与加算の対象に該答しない家族へ贈与を行う

生命保険は、節税、利回りの他に、生存対策の保険も重視されるべき

・生前贈与加算の対象者は、相続・遺贈や生命保険受取人として財産を取得した人であるため、孫など生前贈与加算の対象に該答しない家族へ贈与を行う

生命保険は、節税、利回りの他に、生存対策の保険も重視されるべき

・暦年贈与課税制度と相続時精算課税制度のどちらを選択するか、贈与者の年齢、財産額、家族構成などを考慮し、比較検討が必要。将来の相続税の税率が高い場合、贈与税の税率を考慮して生前贈与を行う

・節税は大切だが、老後資金を確保することも優先事項。贈与は余裕資金の範囲で

・節税は大切だが、老後資金を確保することも優先事項。贈与は余裕資金の範囲で